Notre 1er rapport d’investissement à impact retrace en détails notre voyage et notre engagement en tant qu’investisseur éthique et responsable. Un témoignage que nous espérons riche en apprentissages pour répondre aux enjeux de la transition en mettant en cohérence notre stratégie de mécénat et notre politique d’investissement à impact positif.

Agir en cohérence avec notre mission et notre vision

Une fondation distributive comme la nôtre a deux métiers : celui de la gestion de son patrimoine et celui de sa politique de mécénat. Pour nous, il est primordial de lier ces deux métiers au service de l’impact que nous voulons avoir dans nos deux domaines d’intervention que sont l’Alimentation Durable et l’Art Citoyen.

Ainsi, à la suite de la cession de son patrimoine historique en actions en 2015, la Fondation a mis en place une stratégie financière et d’allocation d’actifs cohérente avec ses missions. « Nous souhaitons agir sur le défi climatique, investir dans des solutions porteuses de solutions et offrir à nos partenaires en changement d’échelle une continuité à nos subventions, grâce au levier de l’investissement. » souligne Marie-Stéphane Maradeix, Déléguée Générale.

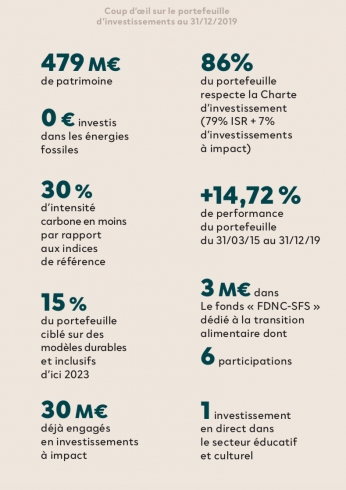

Fin 2019, la Fondation avait déjà investi 79% de son portefeuille en placements ISR (qui intègrent de façon systématique et traçable des critères environnementaux, sociaux et de gouvernance) et engagé 30 millions d’euros en investissements à impact (7% du portefeuille).

Dans un environnement où les actifs dits « responsables » représentent en moyenne 22% des portefeuilles des fonds et fondations*, cette politique est tout à fait novatrice, comme le souligne Sir Ronald Cohen, président du Global Steering Group for Impact Investing, qui après avoir été un pionnier du « private equity », œuvre au développement de « l’impact investing » : « Les fondations françaises, jusque-là, ont été plus observatrices du monde de l’impact qu’engagées. Je pense que la Fondation Nina et Daniel Carasso, étant donné ses valeurs et les valeurs de la famille Carasso, peut sans aucun doute être un référent pour les fondations françaises. » Pour Cyrille Langendorff, président d’Impact Invest Lab, « les fondations ont un rôle clé à jouer : en tant que philanthropes, l’impact est dans leur ADN, et elles disposent par ailleurs de capacités d’investissement importantes. »

Des objectifs ambitieux pour 2023

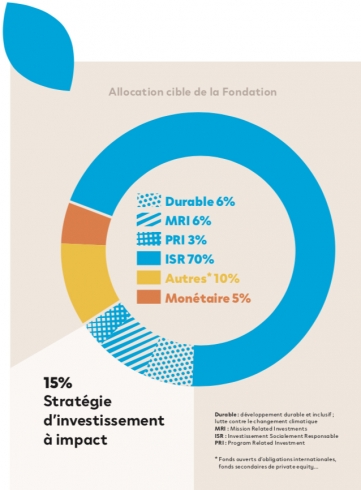

Cette ambition d’investir au service du changement est devenue un de nos axes structurants afin d’accélérer notre impact. Pour 2023, nous nous sommes ainsi fixés l’objectif de 15% d’investissement à impact selon la répartition suivante :

- 6% en Durable : entreprises contribuant par leurs approches à des enjeux sociétaux (climat, biodiversité et emplois inclusifs) ;

- 6% Mission Related Investments (MRI) : en lien avec les thématiques de la fondation (transition agricole et alimentaire, agroécologie, préservations des sols, éducation, inclusion sociale) dont le rendement attendu est d’abord financier ;

- 3% Program Related Investments (PRI) : directement liés à notre mission sociale sur l’Alimentation Durable et l’Art Citoyen, dont le retour attendu est d’abord l’impact sociétal avant le rendement financier.

« La poche PRI est le lieu où la Fondation peut tester et travailler, au petit point, sa théorie du changement en repérant et sélectionnant, avec ses équipes programmes, des modèles entrepreneuriaux, issus de l’ESS ou non, qui partagent et portent des valeurs » explique Gaspard Verdier, fondateur de Simandef, pionnier du conseil en investissements à impact en France, et conseiller en impact investing de la Fondation.

Nous avons, par exemple confié à Quadia la création du fonds FDNC-SFS (pour Sustainable Food Systems) dédié à l’alimentation durable. Il finance en France et en Espagne, des entreprises audacieuses qui apportent des solutions concrètes pour réussir la transition alimentaire. C’est le cas de Poulehouse qui produit des œufs grâce à un système de production responsable où la poule n’est pas tuée après son cycle de ponte, ou encore de Bou’Sol, entreprise d’insertion qui participe à la structuration de filières locales pour produire des pains issus de l’agriculture biologique et les distribuer en restauration collective. Côté éducation, nous avons également investi dans Arte Education, plateforme de services numériques éducatifs.

-

"Dans l’éventail des financeurs, nous avons besoin de capital patient et d’accompagnement stratégique pour tester et trouver la bonne « recette », c’est exactement ce que la Fondation nous apporte avec Quadia et son investissement."Benjamin Borel, Co-fondateur et Co-gérant Bou’sol

"Dans l’éventail des financeurs, nous avons besoin de capital patient et d’accompagnement stratégique pour tester et trouver la bonne « recette », c’est exactement ce que la Fondation nous apporte avec Quadia et son investissement."Benjamin Borel, Co-fondateur et Co-gérant Bou’sol -

"Bien-sûr, c’est très satisfaisant d’avoir des investisseurs qui croient à votre « business », mais aussi qui partagent sincèrement et valident l’engagement personnel de l’équipe. »Fabien Sauleman Président – co-fondateur de Poulehouse

"Bien-sûr, c’est très satisfaisant d’avoir des investisseurs qui croient à votre « business », mais aussi qui partagent sincèrement et valident l’engagement personnel de l’équipe. »Fabien Sauleman Président – co-fondateur de Poulehouse -

"Les échanges avec l’équipe de l’axe Art Citoyen ont démontré une véritable convergence de vue. Ils nous ont également aidé à mieux objectiver notre impact, notamment grâce à la Boussole de l’Art Citoyen, cadre d’analyse d’impact développé par la Fondation et ses partenaires culturels."Anne Pradel, DG Arte Education

"Les échanges avec l’équipe de l’axe Art Citoyen ont démontré une véritable convergence de vue. Ils nous ont également aidé à mieux objectiver notre impact, notamment grâce à la Boussole de l’Art Citoyen, cadre d’analyse d’impact développé par la Fondation et ses partenaires culturels."Anne Pradel, DG Arte Education

Une stratégie encadrée

Pour structurer cette politique, nous avons mis en place dès 2016 une charte d’investissement afin de définir des lignes directrices s’appliquant à l’ensemble des investissements et basées sur la signature des engagements de DivestInvest, mouvement mondial d’investisseurs poussant vers une sortie des émetteurs du secteur des énergies fossiles. Véritable boussole pour la gestion financière de la Fondation, la charte encadre la politique de placement, à la fois en termes de mission, de valeurs et de rentabilité. Elle exclut certains secteurs et précise les thématiques d’investissement privilégiées, en particulier l’alimentation durable et la préservation de l’environnement.

Cette stratégie est encadrée par un Comité Financier et un Comité d’Impact Investing, composés d’experts bénévoles et de membres de l’équipe de la Fondation, mais aussi de conseillers spécialisés en la matière (Amadeis, Simandef).

Avec ce 1er rapport, nous avons essayé de partager la diversité de nos expérimentations et de valoriser nos partenaires, fonds d’investissements et entreprises dans lesquelles nous avons directement ou indirectement investis. Il s’agit d’une aventure commune dont nous essaierons de tracer les évolutions au fil des ans et que nous continuerons à partager.

* D’après l’enquête 2020 menée par le cabinet conseil Amadeis sur la gestion financière des fondations et fonds de dotation.

Crédits photos : © Aurélie Stapf © Mélanie Denizot © Educ’ARTE ©Chicoa Fish Farm ©Bou’Sol